股市加杠杆 惠誉下调两家“国资房企”评级展望为负面

持续低迷的房地产行业,地产央企和国资房企也倍感压力。

01

展望负面

6月5日,惠誉评级将中国金茂(00817.HK)的长期外币发行人违约评级(IDR)的前景从稳定修订为负面,并确认评级为“BBB-”。

同日,惠誉也将越秀地产(00123.HK)长期发行人违约评级(IDR)的展望由"稳定"调整为"负面",并维持其"BBB-"的评级。

惠誉表示,尽管政府加大了政策支持力度,但中国金茂和行业仍存在销售额无法趋向稳定这一风险,这将影响公司的现金产生和财务灵活性。

国内持续低迷的房地产行业,导致了越秀地产的销售额和利润率下降。反过来可能会给营运资金带来压力,并削弱公司的流动性缓冲。

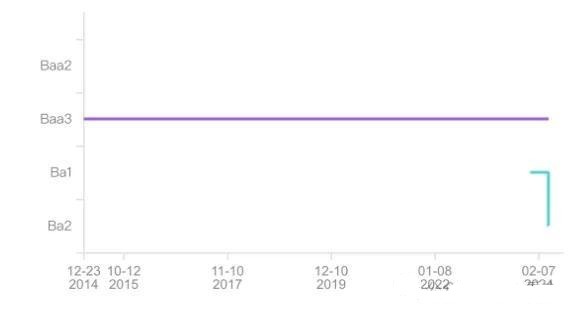

此前,今年4月穆迪刚刚将中国金茂的企业家族评级从Ba1下调至Ba2,同时将由其全资子公司的美元票据的高级无抵押评级从Ba1下调至Ba2,并将有支持优先股评级从Ba3下调至B1,票据由中国金茂提供无条件且不可撤销的担保。

同时,穆迪维持了对上述评级的负面展望。

穆迪评级

《小债看市》统计,目前中国金茂存续美元债6只,存续规模26亿美元,一年内将有两只规模合计6亿美元债到期。

在境内债方面,主要由上海金茂投资管理集团有限公司和中国金茂(集团)有限公司发行,目前分别存续410.51亿和21亿元债券。

2023年,中国金茂发行了17亿元公司债券、55亿元中期票据和65亿元商业抵押贷款支持证券(CMBS),票面利率为3.53%至4.68%。

2024年,中国金茂又发行了35亿元CMBS,利率为3.2%。

惠誉认为,中国金茂稳固的财务灵活性将继续得到其市场地位和国有企业背景的支持。

中国金茂母公司是中化香港,中国金茂属于地产央企;越秀地产的母公司越秀集团由广州市国资委全资拥有。

02

业绩亏损

据官网介绍,中国金茂是世界五百强企业之一中国中化集团旗下房地产和酒店板块的平台企业。

2007年,中国金茂在香港联合交易所主板上市。

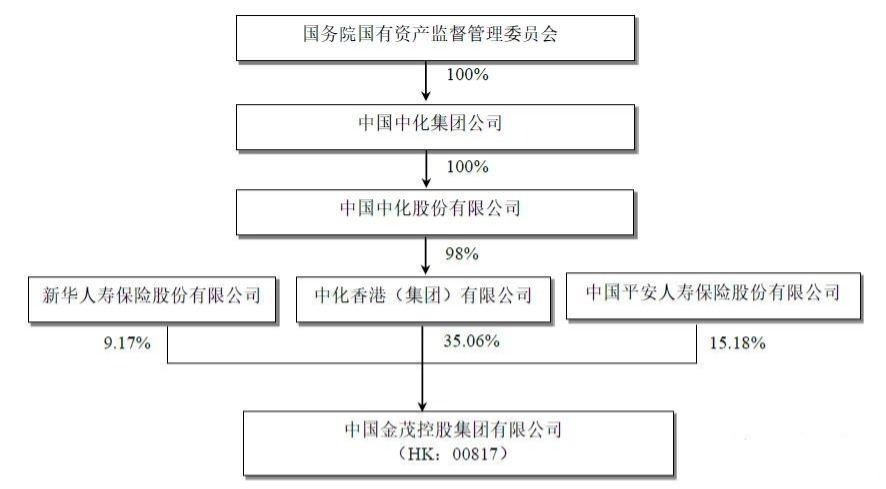

从股权结构上看,中国金茂的控股股东为中化集团,后者是国务院国资委监管的大型中央企业之一。

2019年7月,中化香港以86.74亿港元对价向中国平安下属子公司以及新华人寿分别转让17.87亿股和0.16亿股中国金茂股份;同时金茂又向中化香港配售1.69亿股,本次交易完成后,平安人寿成为公司第二大股东。

近年来股市加杠杆,中化香港的股权从2021年的35.28%增加到2022年的36.4%,此前中国金茂在前所未有的行业低迷中增加了股票股息以保留现金。

股权结构图

2021年,中国金茂录得合同销售金额2356亿元,创历史新高;2022年公司取得签约销售金额1550亿元。

2023年,中国金茂累计实现签约销售金额1412亿元,同比下降8.9%。

今年一季度,中国金茂累计签约销售金额达到175.2亿元,签约销售建筑面积约为95.4万平方米。

惠誉预计,2024年中国金茂的销售额将下降35%至918亿元。

在土储方面,2023年中国金茂新增权益土储123.3万平方米,行业排名第15位。

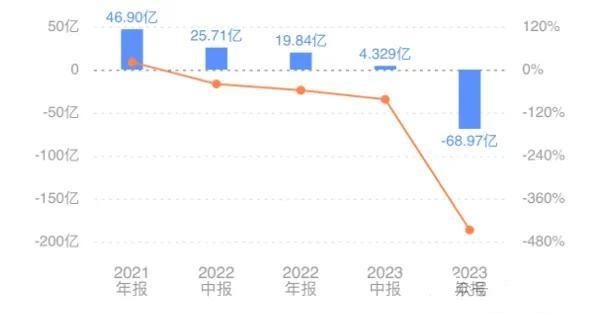

2023年,中国金茂实现收入约724.03亿元,同比减少13%;实现归母净利润亏损68.69亿元,同比扩大448%。

对于亏损原因,中国金茂在财报中称,计提发展中物业、持作出售物业减值,集团的部分物业开发项目收入及毛利率下降及土地开发收入金额下降导致毛利下降,以及收并购和出售等事项产生的一次性收益较2022年度大幅下降所致。

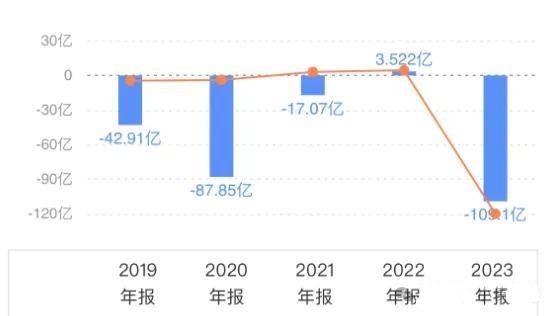

归属股东净利润

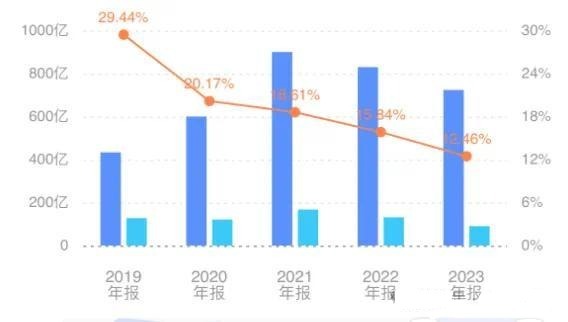

盈利能力方面,2023年中国金茂毛利约90.21亿元,同比减少31%。

由于2016-2017年期间,高价拍卖的项目交付,中国金茂整体毛利率在2022年降至15.84%,2023年进一步降至12.46%。

毛利率

截至最新报告期,中国金茂总资产为4071.19亿元,总负债2972.82亿元,净资产1098.37亿元,资产负债率73%。

由于经营规模缩减,中国金茂很可能在未来两年保持高杠杆水平。

资产负债率

《小债看市》分析债务结构发现,中国金茂主要以流动负债为主,占总债务的60%。

截至2023年末,中国金茂流动负债有1760.9亿元,主要为其他应付款,其一年内到期的短期债务有238.62亿元。

相较于短债压力,中国金茂流动性较好,其账上现金及现金等价物有309.2亿元,可以覆盖短债,公司面临短期偿债风险不大。

在备用资金方面,公开数据披露的比较久远,截至2019年末中国金茂银行授信总额为1571.36亿元,其未使用授信额度为873.81亿元。

除此之外,中国金茂还有1211.92亿元非流动负债,主要为长期借贷,其长期有息负债有1035.17亿元。

整体看来,中国金茂刚性债务有1273.79亿元,主要以长期有息负债为主,带息债务比为43%。

2023年,中国金茂的利息开支总额为81.46亿元,同比增加25%,主要在于平均贷款额及贷款利率均上升所致。

在偿债资金方面,中国金茂主要依赖于外部融资。其融资渠道较为多元,除了发债和借款,还通过应收账款、股权融资、股权质押以及信托等方式融资。

虽作为央企,中国金茂融资渠道通畅,但2023年其筹资性现金流净额为-109.07亿元 。

筹资性现金流净额

在资产质量方面,中国金茂的其他应收款规模较大,截至2023年末该指标为653.09亿元,不仅对资金形成大量占用,还存在一定回收风险。

另外,近年来中国金茂少数股东权益逐年增加,但所得净利润却减少,或是明股实债集中到期回购或新的明股实债方案注入推升少数股东权益规模。

总得来看,2023年中国金茂业绩大幅亏损,对债务和利息的保障能力下降;筹资性现金流净流出,面临一定再融资压力;其他应收款规模大。

03

地王收割机

一直以来,豪宅项目为主的中国金茂以产品力强、溢价高著称,在拿地方面也毫不吝啬,曾拿下多个“地王”。

2009年,中国金茂在土拍会上拍下北京广渠门15号“地王”一举成名。

2016年,中国金茂在上海、南京、深圳、天津、杭州、郑州、无锡和青岛等城市累计参与获取的地块有12宗,成交总价为372.7亿元。

但在商品房量价齐升退潮后,前期热衷角逐高价“地王”的房企,直接成了限价最大的受害者。

随后数年间,中国金茂拿地速度明显放缓。

2015年到2018年,中国金茂新增土储分别为182万、285万、932万与2264万平方米,2019年新增土储降至1390万平方米,2020年上半年进一步降至583万平方米。

2020年,金茂开始下沉到三四线城市高溢价拿地,试图通过土地的置换来换得利润空间。

在此期间,中国平安的入股进一步拓宽中国金茂的多元化融资渠道。

2020年3月,中国金茂与中国平安下属机构签订金融服务框架协议,服务范围包括存款、贷款、委托贷款、按揭贷款、结算、保理等业务,其中贷款和融资性保利服务余额上限分别为100亿元和30亿元,有效期至2020年底。

然而,当年8月央行设置“三道红线”分档设定房企有息负债的增速阈值,并压降融资类信托规模,倒逼房企去杠杆、降负债。

近年来,中国金茂通过加速销售、减少土储、增发等方式降低杠杆,转让资产“回血”。